Liquidazioni legate a scadenza di opzioni e a operazioni sul capitale

Oltre a prevedere la liquidazione forzata delle posizioni dei clienti qualora i relativi margini scendano sotto i livelli obbligatori, IB liquiderà tali posizioni in corrispondenza di determinati eventi legati alla scadenza delle opzioni o alle operazioni sul capitale i quali, una volta avuti luogo, potrebbero date origine a rischi eccessivi e/o a problemi di natura operativa. Alcuni esempi di questi eventi sono illustrati in basso.

Esercizio di opzioni

IB si riserva il diritto di impedire l'esercizio di opzioni su azioni e/o di chiudere posizioni short in opzioni qualora l'esercizio di tali contratti determinerebbe un deficit relativo ai margini a carico del conto. Sebbene l’acquisto di opzioni non richieda in genere il ricorso alla marginazione (poiché i contratti vengono acquistati corrispondendo integralmente il relativo prezzo), a seguito del loro esercizio il titolare del conto è tenuto ad aprire una posizione long in azioni corrispondendone l’intero prezzo (nel caso delle opzioni call esercitate tramite conti di liquidità o di azioni non acquistabili in marginazione) o a finanziare una posizione long o short in azioni (nel caso di opzioni call o put esercitate tramite un conto a margine). Qualora il patrimonio netto associato al conto non risulti sufficiente, l’esercizio dell’opzione potrebbe determinare l’insorgere di un rischio eccessivo legato alla possibilità che all’approssimarsi della consegna il prezzo del sottostante subisca una variazione sfavorevole. Il potenziale deficit derivante da una tale situazione potrebbe risultare particolarmente elevato e rivelarsi significativamente più alto del valore intrinseco dell’opzione, specialmente considerando che le clearing house dispongono l’esercizio automatico delle opzioni alla loro scadenza perfino quando la loro “moneyness” ammonta a un solo centesimo di dollaro per azione.

Si consideri, per esempio, un conto il cui patrimonio netto al giorno 1 sia costituito esclusivamente da una posizione long in 20 opzioni call in scadenza su un ipotetico titolo azionario XYZ e con prezzo di esercizio pari a 50$. Supponiamo che al momento della scadenza il prezzo di mercato del sottostante sia pari a 51$ e dunque che ciascuna opzione abbia un valore intrinseco pari a 1$. Scenario 1: le opzioni vengono esercitate automaticamente e il prezzo di apertura di XYZ al giorno 2 è pari a 51$. Scenario 2: le opzioni vengono esercitate automaticamente e il prezzo di apertura di XYZ al giorno 2 è pari a 48$.

| Saldo del conto | Prima della scadenza | Scenario 1 - XYZ apre a 51$ | Scenario 2 - XYZ apre a 48$ |

|---|---|---|---|

| Liquidità | 0.00$ | ($100,000.00) | ($100,000.00) |

| Azioni long | 0.00$ | 102,000.00$ | 96,000.00$ |

|

Posizione long in opzioni* |

2,000.00$ | 0.00$ | 0.00$ |

| Patrimonio netto in caso di liquidazione/(deficit) | 2,000.00$ | 2,000.00$ | (4,000.00$) |

| Margini richiesti | 0.00$ | 25,500.00$ | 25,500.00$ |

| Margine in eccesso/(disavanzo) | 0.00$ | (23,500.00$) | (29,500.00$) |

*Le opzioni oggetto delle posizioni long non hanno alcun valore come garanzia (loan value).

Per impedire che all’avvicinarsi della scadenza si verifichino questi scenari, IB simulerà gli effetti di quest’ultima in base a una serie di ipotesi plausibili in merito alla variazione di prezzo del sottostante, stimando quindi l’esposizione a carico del cliente in caso di consegna dei titoli azionari. Qualora ritenga che tale esposizione risulti eccessiva, IB si riserva il diritto di: 1) liquidare le opzioni prima della scadenza; 2) disporre che scadano senza essere esercitate; e/o 3) consentire la consegna del sottostante disponendone in qualsiasi momento la liquidazione. IB potrebbe inoltre porre delle limitazioni alla capacità del cliente di aprire nuove posizioni o di incrementare la propria esposizione. Il numero di contratti soggetti a scadenza senza esercizio o a esercizio automatico sarà determinato nel giorno della scadenza poco dopo il termine delle contrattazioni. Al fine del summenzionato calcolo dell'esposizione gli effetti di eventuali attività di negoziazione svolte dopo la chiusura del mercato potrebbero non essere presi in considerazione.

Sebbene IB si riservi il diritto di prendere i provvedimenti di cui sopra, la responsabilità di gestire il rischio derivante dall'esercizio delle opzioni detenute nel proprio conto è esclusiva responsabilità dei clienti. IB non è soggetta ad alcun obbligo di gestire tale rischio per conto dei propri clienti.

IB si riserva inoltre il diritto di liquidare le posizioni dei propri clienti nel pomeriggio della data del regolamento qualora, in base a quanto calcolato dai propri sistemi, tale regolamento determinerebbe l'insorgere di un deficit relativo ai margini. Per impedire che all’avvicinarsi della scadenza si verifichino gli scenari di cui sopra, IB simulerà gli effetti di quest’ultima in base a una serie di ipotesi plausibili in merito alla variazione di prezzo del sottostante, stimando quindi l’esposizione a carico del cliente una volta avvenuto il regolamento. Qualora preveda che il regolamento determinerà la chiusura di posizioni (es. in caso di scadenza di opzioni out of the money oppure di opzioni in the money regolate in contanti), IB calcolerà le conseguenze di tale evento sui margini.

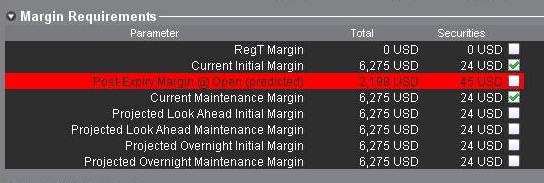

Qualora ritenga che l'esposizione derivante da tali eventi risulti eccessiva, IB potrebbe liquidare alcune posizioni per colmare l'eventuale deficit relativo ai margini. È possibile monitorare tale "esposizione" legata alla scadenza delle opzioni tramite la finestra "Conto" di TWS: qualora il valore associato al parametro "Margine post-scadenza" risulti negativo la relativa riga sarà evidenziata in rosso (v. figura in basso); ciò indica che il conto potrebbe essere soggetto a liquidazione forzata di posizioni. L'esposizione viene calcolata a partire da 3 giorni prima della successiva data di scadenza e il valore risultante viene aggiornato all'incirca ogni 15 minuti. Si noti inoltre che in determinati tipi di conti caratterizzati da una struttura gerarchica (es. i conti "Separate Trading Limit") questo dato sarà presentato solo a livello di conto master, tenendo tuttavia in considerazione le posizioni detenute da tutti i conti di secondo livello.

Eventuali liquidazioni legate ai meccanismi di cui sopra saranno poste in essere due ore prima della chiusura dei mercati; IB si riserva tuttavia il diritto di compiere tali operazioni con diverse tempistiche qualora le circostanze lo rendano opportuno. Le posizioni da liquidare verranno inoltre determinate in base a una serie di fattori specifici per ciascun conto, come il valore di liquidazione netto, il deficit post-scadenza previsto e la relazione tra il prezzo di esercizio dell'opzione e il prezzo del sottostante.

Strategie "call spread" in prossimità della data di stacco cedola del sottostante

Qualora un cliente attui una "call spread" (una strategia consistente nell'acquistare un'opzione call e nel venderne un'altra con lo stesso sottostante) in prossimità della data di stacco della cedola associata al sottostante senza chiudere le posizioni relative allo spread o esercitare le opzioni call acquistate, IB si riserva il diritto di esercitare in tutto o in parte le opzioni call acquistate e/o di chiudere in tutto o in parte le posizioni relative allo spread a propria esclusiva discrezione qualora ritenga che: a) le opzioni call vendute saranno verosimilmente esercitate e b) il patrimonio netto associato al conto non risulterebbe sufficiente a corrispondere l'importo dei dividendi o, in generale, a soddisfare i requisiti relativi ai margini. Qualora IB determini l’esercizio delle opzioni acquistate ma le opzioni vendute non vengano esercitate il cliente potrebbe subire delle perdite. L'eventuale liquidazione parziale delle posizioni connesse allo spread da parte di IB potrebbe altresì determinare l'insorgere di perdite oppure un risultato diverso da quello preventivato dal cliente.

Per impedire il verificarsi di questi scenari i clienti sono tenuti a monitorare attentamente le proprie posizioni in opzioni e il patrimonio netto associato al proprio conto in prossimità delle date di stacco cedola dei titoli sottostanti, gestendo il relativo rischio e le sue conseguenze sul proprio conto.

Future con consegna fisica

A eccezione di determinati contratti future su valute, in generale IB non consente di consegnare o ricevere in consegna le attività sottostanti dei future con consegna fisica o delle opzioni su future. Per evitare la consegna associata a un contratto in scadenza, i clienti sono tenuti a rinnovarlo ("rollover") o a chiudere la relativa posizione entro la "close-out deadline" specifica di quel contratto (una lista delle "close-out deadline" associate a ciascun contratto è disponibile sul nostro sito web).

Il rispetto della "close-out deadline" è responsabilità esclusiva dei clienti; i future a consegna fisica la cui posizione non venga chiusa entro la data specificata potrebbero essere liquidati da IB senza alcun preavviso.