Positionsliquidierungen aufgrund von Fälligkeit

Gemäß IB-Richtlinien werden nicht nur Kundenpositionen im Fall von Margindefiziten zwangsliquidiert, sondern auch jene, die auf Ereignissen im Zusammenhang mit Verfallsdaten oder Kapitalmaßnahmen beruhen und zu erhöhten Risiken und/oder betrieblichen Bedenken führen könnten. Nachstehend finden Sie Beispiele zu solchen Ereignissen.

Optionsausübung

IB behält sich das Recht vor, die Ausübung von Aktienoptionen zu untersagen und/oder Short-Optionen zu schließen, falls durch eine Ausübung/Zuteilung das Konto in ein Margindefizit geraten würde. Während der Kauf einer Option im Allgemeinen keine Margin erfordert, da die Position voll eingezahlt wird, ist der Kontoinhaber im Falle einer Ausübung verpflichtet, entweder die daraus folgende Long-Aktienposition vollständig zu bezahlen (wenn ein Call in einem Cash-Konto ausgeübt wird oder Aktien, die einer Margin von 100% unterliegen) oder die Long-/Short-Aktienposition zu finanzieren (wenn ein Call/Put in einem Marginkonto ausgeübt wird). Konten, die vor der Ausübung nicht über ausreichend Kapital verfügen, ziehen erhöhte Risiken nach sich, sollte es im Rahmen der Lieferung zu gegenläufigen Kursentwicklungen im Basiswert kommen. Dieses unbesicherte Risiko kann ausgesprochen hoch sein und den im Geld liegenden Wert einer Long-Option überschreiten. Dies ist besonders zum Zeitpunkt der Fälligkeit von Optionen der Fall, wenn Clearing-Stellen im Geld liegende Optionen sogar zu lediglich $0.01 pro Aktie ausführen.

Beispiel: Sie haben ein Konto, dessen Kapital an Tag 1 aus ausschließlich 20 Long-Call-Optionen mit einem Basispreis in Höhe von $50 in einer hypothetischen Aktie XYZ besteht. Zum Zeitpunkt des Verfalls werden diese in Höhe von $1 pro Kontrakt und der Basiswert bei $51 geschlossen. Szenario 1: Alle Optionen werden automatisch ausgeübt und XYZ wird an Tag 2 bei $51 eröffnet. Szenario 2: Alle Optionen werden automatisch ausgeübt und XYZ wird an Tag 2 bei $48 eröffnet.

| Kontosaldo | Vor Fälligkeit | Szenario 1 - XYZ Eröffnungskurs zu $51 | Szenario 2 - XYZ Eröffnungskurs zu $48 |

|---|---|---|---|

| Barbetrag | $0.00 | ($100,000.00) | ($100,000.00) |

| Long-Aktie | $0.00 | $102,000.00 | $96,000.00 |

|

Long-Option* |

$2,000.00 | $0.00 | $0.00 |

| Nettoliquidierungskapital/(Defizit) | $2,000.00 | $2,000.00 | ($4,000.00) |

| Margin-Anforderung | $0.00 | $25,500.00 | $25,500.00 |

| Marginüberschuss/(Defizit) | $0.00 | ($23,500.00) | ($29,500.00) |

*Die Long-Option hat keinen Beleihungswert.

Als Vorsichtsmaßnahme simuliert IB die Auswirkungen des Verfalls in verschiedenen Szenarien vor dem Verfallsdatum, um die Risiken für die einzelnen Konten im Falle einer Lieferung abzuwägen. Wenn das Risiko als zu hoch angesehen wird, behält sich IB das Recht vor, entweder: 1) die Optionen vor ihrer Fälligkeit zu liquidieren; 2) die Optionen verfallen zu lassen und/oder 3) die Lieferung sowie die Liquidierung des Basiswerts jederzeit zu gestatten. Darüber hinaus ist es möglich, dass das Konto in Bezug auf die Eröffnung neuer Positionen eingeschränkt wird, um erhöhte Risiken zu vermeiden. IB legt die Anzahl an Kontrakten fest, die IB verfallen lassen wird/am Verfallstag kurz nach Handelsschluss automatisch ausgeübt werden. Die Auswirkungen vom außerbörslichen Handel, den Sie an diesem Tag durchführen, werden in dieser Risikoberechnung möglicherweise nicht berücksichtigt.

IB behält sich zwar das Recht vor, diese Maßnahmen zu unternehmen, jedoch sind ausschließlich die Kontoinhaber für die Verwaltung der Ausübungs-/Zuteilungsrisiken verantwortlich, die mit den Positionen in deren Konten einhergehen. IB ist nicht verpflichtet, solche Risiken für Sie zu verwalten.

IB behält sich zudem das Recht vor, Positionen am Nachmittag vor ihrer Abwicklung zu liquidieren, sofern die Systeme von IB prognostizieren, dass die Abwicklung in einem Margindefizit resultieren würde. Als Vorsichtsmaßnahme simuliert IB die Auswirkungen des Verfalls in verschiedenen Szenarien vor dem Verfallsdatum, um die Risiken für die einzelnen Konten abzuwägen. Beispiel: Wenn IB prognostiziert, dass Positionen aufgrund der Abwicklung aus dem Konto entfernt würden (z. B. wenn die Optionen „aus dem Geld” verfallen oder in bar abgewickelte Optionen „im Geld” verfallen), berechnen die Systeme von IB die Marginauswirkungen dieser Abwicklungsereignisse.

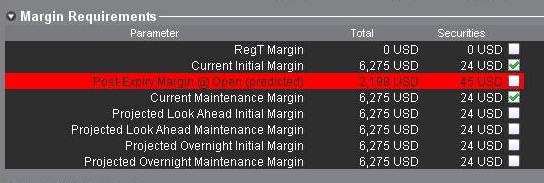

Falls IB zu dem Schluss kommt, dass das Risiko zu hoch ist, kann IB Positionen im Konto liquidieren, um das prognostizierte Margindefizit zu beheben. Kontoinhaber können dieses Verfalls-basierte Marginrisiko über das Kontofenster innerhalb der TWS finden. Der prognostizierte Marginüberschuss wird auf der Zeile „Margin nach Fälligkeit bei Handelsbeginn” angezeigt (siehe unten). Falls der Wert negativ ist und in roter Schrift angezeigt wird, deutet dies darauf hin, dass Ihr Konto möglicherweise Zwangsliquidierungen unterliegen wird. Diese Risikoberechnung wird 3 Tage vor dem nächsten Fälligkeitsdatum durchgeführt und wird ungefähr alle 15 Minuten aktualisiert. Bitte beachten Sie, dass bestimmte Kontotypen, die eine bestimmte Hierarchie aufweisen (z. B. Konten mit getrennten Handelslimiten, STL), diese Informationen ausschließlich im Masterkonto aufzeigen, wo die Berechnung zusammengefasst wird.

Bitte beachten Sie, dass IB Liquidierungen aufgrund von Fälligkeit grundsätzlich 2 Stunden vor Marktschluss veranlasst, jedoch sich das Recht vorbehält, diesen Prozess früher oder später zu beginnen, wenn es die Verhältnisse erfordern. Darüber hinaus haben die Liquidierungen Vorrang, die auf einer Anzahl an kontospezifischen Kriterien einschließlich dem Nettoliquidierungswert, dem prognostizierten Defizit nach Verfall sowie dem Verhältnis zwischen dem Optionsbasispreis und dem Basiswert basieren.

Call-Spreads vor dem Ex-Tag

Für den Fall, dass Sie vor dem Ex-Tag einen Call-Spread im Basiswert halten (Long- und Short-Call weisen denselben Basiswert auf) und Sie den Spread nicht liquidiert oder den/die Long-Call(s) ausgeführt haben, behält sich IB das Recht vor: i) manche oder alle Long-Calls auszuüben und/oder ii) manche oder alle Spreads zu liquidieren (d. h. glattzustellen) - insofern IB im eigenen Ermessen davon ausgeht, dass: a) der/die Short-Call(s) voraussichtlich zugeteilt wird/werden und b) Ihr Konto nicht über genügend Kapital verfügen würde, um der Verpflichtung, die Dividende zu zahlen oder im Allgemeinen die Margin-Anforderungen zu erfüllen, gerecht zu werden. Für den Fall, dass IB die Long-Calls in diesem Szenario ausführt und Sie nicht zu den Short-Calls zugeteilt sind, würden Sie Verluste erleiden. Wenn IB manche oder alle Ihre Spread-Positionen liquidiert, ist es möglich, dass Sie Verluste erleiden oder dies zu einem nicht beabsichtigten Investitionsergebnis führen würde.

Um dieses Szenario zu vermeiden, sollten Sie Ihre Optionspositionen und Ihr Kontokapital sorgfältig vor dem Ex-Tag jedes Basiswerts überprüfen und Ihre Risiken sowie Ihr Konto dementsprechend verwalten.

Physisch gelieferte Futures

Mit der Ausnahme bestimmter Futures-Kontrakte, die ihre Währungen als Basiswert haben, verbietet es IB, die Basiswert-Lieferung für physisch abgewickelte Futures oder Futures-Optionskontrakte durchzuführen oder zu erhalten. Um Lieferungen in einem ablaufenden Kontrakt zu vermeiden, müssen Kunden entweder den Kontrakt verlängern oder die Positionen vor dem Glattstellungsdatum des Kontrakts schließen. (Sie finden hierzu eine Liste auf unserer Website.)

Bitte beachten Sie, dass der Kunde dafür verantwortlich ist, das Glattstellungsdatum sowie physisch zugestellte Kontrakte zu beachten, da diese von IB ohne vorheriger Ankündigung jederzeit liquidiert werden können, wenn diese nicht innerhalb des angeführten Zeitraums glattgestellt werden.